ФРС и Банк Англии готовятся к решающим заседаниям, но рынок волнует другое – кто сдастся первым? Неожиданные экономические изменения могут спутать все карты. Рассмотрим возможные сценарии.

Ожидается, что Банк Англии на ближайшем заседании 20 марта сохранит процентную ставку на уровне 4,50%, несмотря на недавнее снижение в феврале.

Однако глобальные экономические сдвиги, вызванные изменениями в торговой политике США и масштабными бюджетными корректировками Германии, могут существенно повлиять на дальнейшие решения британского регулятора.

Геополитическая нестабильность и ее последствия

Ключевым фактором, влияющим на политику Банка Англии, остается международная неопределенность. После последнего заседания британского регулятора в феврале в США были инициированы новые тарифные меры, а также обострились вопросы европейской безопасности.

Встреча президента США с лидером Украины вызвала опасения относительно дальнейшей поддержки Европы в оборонной сфере. На фоне этих событий Германия приняла решение о значительном увеличении государственных расходов, что может привести к расширению бюджетного стимулирования на уровне ЕС.

Эксперты отмечают, что эти изменения на международной арене уже привели к росту доходности британских облигаций и укреплению фунта стерлингов. Это, в свою очередь, ужесточает финансовые условия в Великобритании, создавая дезинфляционное давление, которое Банк Англии не может игнорировать.

Ожидания по ставке: терпение – ключ к стабильности

Хотя прямое влияние новых торговых тарифов США на Великобританию остается ограниченным – они затронут лишь 0,1% британского ВВП – более широкие макроэкономические последствия могут оказаться значительными.

Снижение спроса со стороны партнеров Великобритании приведет к падению экспортных доходов, что затруднит экономический рост.

Дополнительно рост доходности британских облигаций, вызванный международной нестабильностью, приводит к ужесточению финансовых условий без непосредственного вмешательства со стороны Банка Англии.

В таких условиях британский регулятор, вероятно, возьмет паузу в цикле смягчения монетарной политики, оценивая, как будут развиваться события в ближайшие месяцы.

Перспективы дальнейшего снижения ставок

С инфляцией в 3,0% на январь Банк Англии, скорее всего, продолжит осторожное снижение ставок в течение 2025 года. Аналитики прогнозируют три дополнительных сокращения на 25 базисных пунктов к концу года, что приведет ключевую ставку к 3,75%.

Однако сохраняющиеся геополитические риски и возможное изменение глобальных финансовых условий делают этот прогноз весьма условным.

Доллар предвкушает скорое снижении ставки

Потребительская инфляция в США продолжает снижаться, усиливая ожидания скорого смягчения монетарной политики ФРС. Согласно последним данным, общий индекс потребительских цен (CPI) снизился с 3,0% до 2,8% в годовом выражении, а базовая инфляция (Core CPI) замедлилась с 3,3% до 3,1%.

Это укрепляет позиции сторонников снижения процентных ставок внутри ФРС.

Аналитики отмечают, что замедление инфляции можно рассматривать как позитивный фактор для фондового рынка. В отличие от опасений по поводу возможной рецессии, ослабление инфляционного давления создает условия для более мягкой денежно-кредитной политики, что, как правило, поддерживает рост акций.

Однако в последние недели инвесторы склонны интерпретировать любые экономические сигналы через призму потенциальных угроз для экономики.

На этом фоне заметен рост цен на драгоценные металлы и нефть. Золото вновь приблизилось к историческим максимумам, серебро укрепилось до четырехмесячных пиков, а нефть демонстрирует признаки разворота к росту.

Одновременно фондовые индексы S&P 500 и Nasdaq 100 завершили торговую сессию с приростом, хотя динамика роста остается сдержанной.

Ключевым событием для рынков станет заседание ФРС 19 марта. Вопрос, который волнует инвесторов: когда начнется цикл снижения ставок? На фоне последних данных ожидания первого понижения были сдвинуты с конца года на июнь.

До середины следующей недели рынок, вероятно, останется под давлением, стремясь подтолкнуть регулятора к более мягкому риторическому тону.

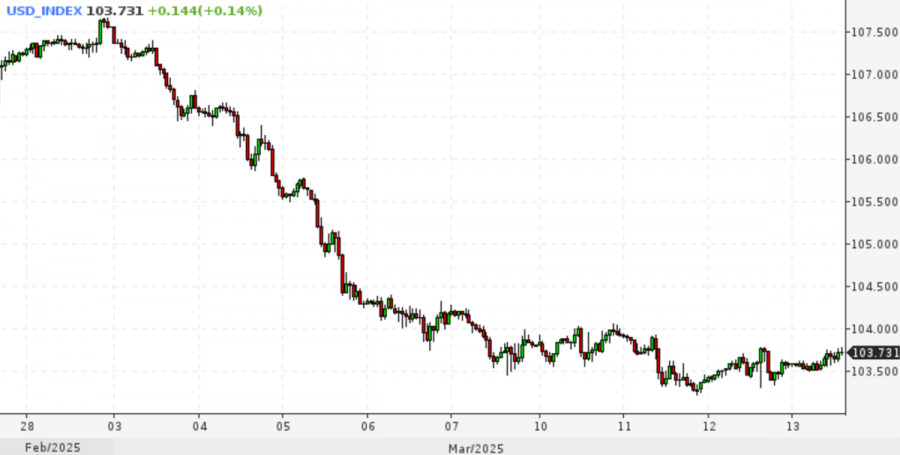

Технический анализ: индекс доллара США сохраняет медвежий настрой

После недавнего роста индекс доллара США (DXY), который измеряет его стоимость относительно шести основных валют, остается стабильным в районе 103,60. Однако технические индикаторы продолжают указывать на ослабление позиций американской валюты.

DXY ниже 9-дневной и 50-дневной экспоненциальных скользящих средних (EMA), что подтверждает нисходящую тенденцию в краткосрочном и среднесрочном горизонте. При этом индекс относительной силы (RSI) ниже 30, что сигнализирует о перепроданности и возможном коррекционном росте.

В случае дальнейшего ослабления DXY может протестировать поддержку на уровне 103,34 – это четырехмесячный минимум, зафиксированный 6 ноября. Прорыв ниже этой отметки откроет путь к следующему значимому уровню 103,00. Если давление на доллар усилится, индекс может продолжить снижение к пятимесячному минимуму в районе 100,68.

Сопротивление в случае разворота находится на 9-дневной EMA в районе 104,34. Если доллару удастся пробить этот уровень, возможен рост к 50-дневной EMA на 106,44 и далее к верхней границе нисходящего канала в районе 106,70.